La retribución flexible se ha convertido en una de las fórmulas más eficaces para que las personas trabajadoras aumenten su salario neto sin que la empresa tenga que asumir un coste adicional. Sin embargo, una de las preguntas más habituales es: ¿cuánto me puedo ahorrar con la retribución flexible? Y sobre todo ¿cómo calcular exactamente el ahorro?

En este artículo te lo explicamos paso a paso, con ejemplos prácticos y resolviendo dudas clave. Además, descubrirás cómo usar la calculadora de retribución flexible de Edenred para obtener una simulación exacta en menos de un minuto.

Este es el punto de partida para cualquier cálculo y uno de los pasos más importantes para obtener una simulación realista de tu ahorro. El salario bruto anual determina tu base imponible inicial, mientras que tu tramo de IRPF define el porcentaje de impuestos que pagarás. Ambos factores influyen directamente en cuánto puedes ahorrar con la retribución flexible.

Para empezar, localiza tu salario bruto en tu contrato o en tu nómina anualizada. Por ejemplo, si tu salario es de 30.000 € brutos al año, este es el valor que usarás como referencia. A partir de aquí, deberás identificar en qué tramo de IRPF te encuentras, ya que cada tramo aplica un tipo impositivo distinto. Conocer tu tramo te ayudará a estimar con más precisión cuánto dejarás de pagar en impuestos cuando reduzcas la base imponible gracias a la retribución flexible.

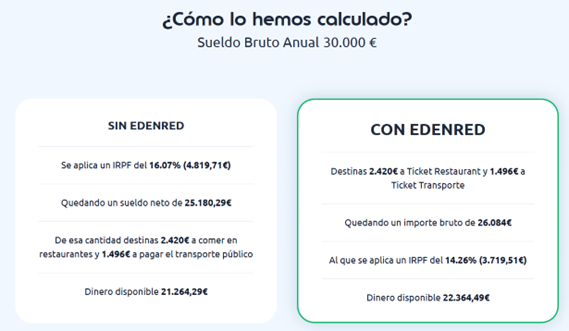

Ejemplo aplicado a un salario bruto de 30.000:

Los tramos relevantes serían los siguientes:

En este caso, el salario de 30.000 € cae dentro del tramo que va desde 20.200 € hasta 35.200 €, cuyo tipo marginal es del 30%. Esto no significa que pagues un 30% por todo tu sueldo, sino únicamente por la parte del salario que se encuentra en ese tramo.

Así es como se distribuiría tu tributación:

El porcentaje correspondiente al último tramo en el que te encuentras se conoce como IRPF marginal, y es clave para calcular tu ahorro potencial con la retribución flexible.

Antes de continuar con el cálculo, es importante identificar qué productos del plan de retribución flexible disfrutan de exención fiscal y hasta qué cuantía.

Estos límites determinan el ahorro real que podrás obtener y evitan que excedas los importes permitidos por la normativa:

Los productos que podrás elegir dependerán del plan de retribución flexible implementado en tu empresa.

Una vez que conoces tu salario bruto y el tramo de IRPF que te corresponde, el siguiente paso es decidir qué importe quieres destinar a retribución flexible y cómo afectará esto a tu base imponible. Esta decisión dependerá de los productos ofrecidos por tu empresa (como comida, transporte, guardería o formación) y de los límites fiscales establecidos para cada uno.

Por ejemplo, si decides destinar 1.496€ al transporte (el máximo que se puede destinar al año) y 2.420 € a comida (11€/día para 20 día al mes, para 11 meses), queda un importe bruto de 26.084€, que será la nueva base imponible.

A esta base imponible se aplica un IRPF del 14.26%, por lo cual pagaras 3.719,51€ de IRPF y te quedaran 22.364,49€ de salario neto, con un ahorro de 1.100,20€.

En resumen:

¿Quieres conocer tu ahorro en menos de un minuto?

El ahorro depende del tipo de producto y de su nivel de exención fiscal:

Si quieres comparar el ahorro entre productos, la calculadora de ahorro de retribución flexible de Edenred te mostrará cuál aporta más beneficio según tu caso.

No. Aunque pagues menos IRPF, sigues cotizando como siempre, ya que la cotización se basa en el salario bruto total, no en la base imponible después de aplicar la retribución flexible.

Esto significa que no afecta a tu pensión, prestaciones ni derechos laborales.

Dependerá de la política de cada empresa, pero en general: